เวียนกลับมาอีกครั้งแล้วนะครับกับ “เทศกาลภาษี” หลายคนอาจจะกำลังคิดหนัก เงินที่หามาได้ทั้งปี พอยื่นภาษีไปแล้วหายวับไปกับตา เรื่องแบบนี้เป็นเรื่องที่ไม่ต้องกังวลอีกต่อไปแล้วครับ หากทุกคนทำความเข้าใจและมีการวางแผนภาษีกันตั้งแต่เนิ่นๆ สามารถเปลี่ยนหนักให้เป็นเบาได้ นอกจากจะประหยัดภาษีแล้ว ยังมีเงินก้อนไปทำอื่นๆได้อีกด้วยครับ วันนี้ Finstreet จึงอยากจะชวนทุกคนมาเริ่มวางแผนภาษี และเตรียมตัวมองหาตัวช่วย ลดหย่อนภาษี ไปพร้อมๆกัน

เตรียมตัวยื่นภาษี ต้องทำอย่างไร?

การยื่นภาษีไม่ใช่เรื่องยากและน่าปวดหัว หากทุกคนมีการเตรียมตัวและทำความเข้าใจในเรื่องภาษี ทั้งรูปแบบการยื่น เอกสารที่ควรจัดเตรียม และหลักการในการคำนวณภาษีที่เราต้องจ่าย แค่นั้นก็สามารถวางแผนภาษีได้ และมีโอกาสได้รับเงินคืนอีกด้วย

รูปแบบการยื่นภาษีเงินได้บุคคลธรรมดา มี 2 แบบ

- ภ.ง.ด.90 สำหรับคนที่ “มีรายได้นอกเหนือจากเงินเดือน” ที่ได้รับ เช่น ค้าขายแบบบุคคลธรรมดา หรือเงินปันผล

- ภ.ง.ด.91 สำหรับคนที่มีรายได้เป็น “เงินเดือน” โดยไม่มีรายได้อื่นเสริม เช่น พนักงานบริษัทที่รับเงินค่าจ้างเพียงอย่างเดียว

เอกสารที่ต้องเตรียมก่อนยื่นภาษีมีอะไรบ้าง?

- เอกสารแสดงรายได้ หนังสือรับรองเงินเดือน (50 ทวิ) จากนายจ้าง ในเอกสารต้องระบุว่าปีนั้นมียอดรายได้และภาษีที่หักไว้แล้ว รวมถึงข้อมูลประกันสังคม การหักชำระกองทุนหรือเงินทุนสำรองต่างๆ

- รายการลดหย่อนภาษีที่รวบรวมไว้ตลอดทั้งปี เช่น ค่าเลี้ยงดูบิดา-มารดา หรือบุตร

- เอกสารประกอบการลดหย่อนภาษี เพื่อนำมาใช้ในการกรอกแบบฟอร์มยื่นภาษี เช่น จำนวนเงินที่ซื้อกองทุน หรือเบี้ยประกันสะสมทรัพย์

ข้อมูลที่ใช้ในการยื่นภาษีเป็นสิ่งจำเป็นและสำคัญในการยื่น หากเราได้รับรายได้เพียงช่องทางเดียว สามารถใช้ใบ 50 ทวิได้ แต่หากเรารับรายได้หลายช่องทาง จะต้องมีการเตรียมเอกสารแสดงการหักภาษีของหน่วยงานที่จ้างไว้ด้วยนะครับ

การคำนวณภาษีก่อนเริ่มลดหย่อนภาษี

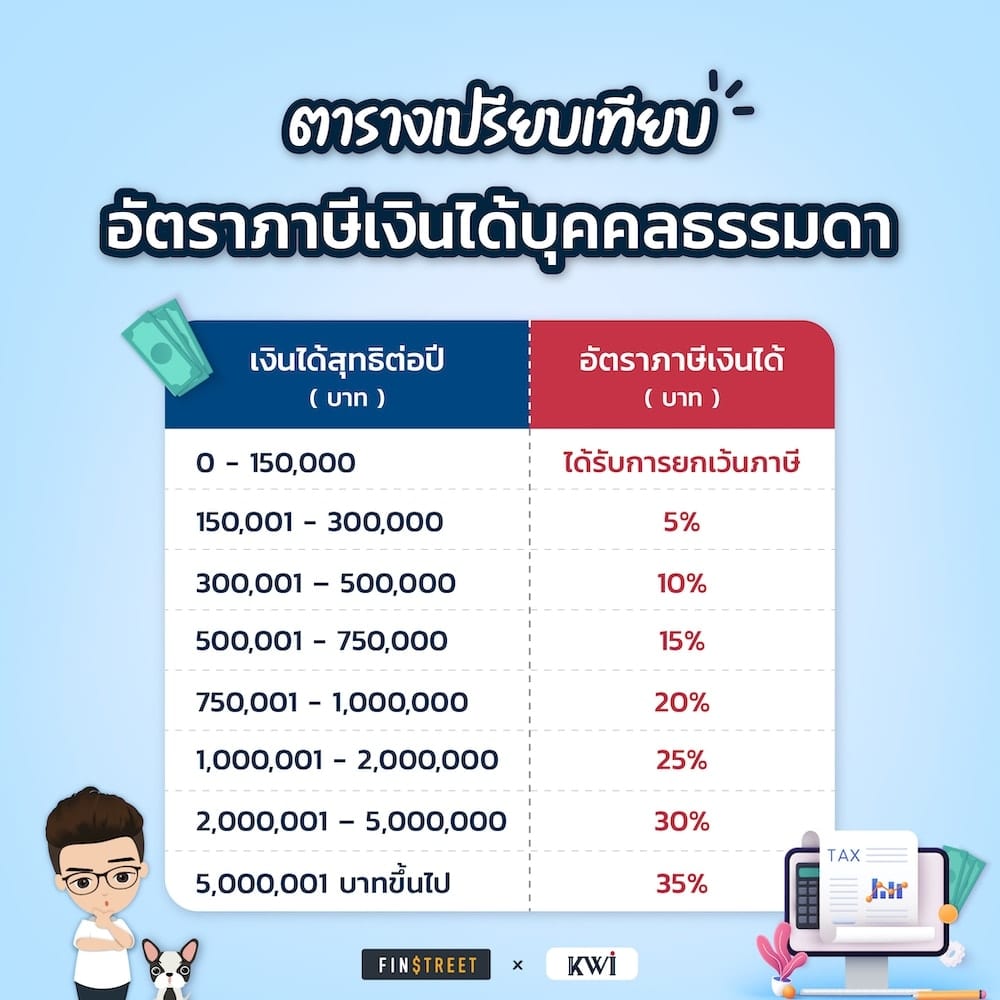

อยากรู้ว่าเรานั้นต้องเสียภาษีเท่าไหร่ สามารถคำนวณได้จากการนำเงินเดือนของปีที่ผ่านมาและโบนัสที่ได้รับ มาคำนวณว่ารายได้เราทั้งปีเป็นเท่าไร จากนั้นหักออกด้วยค่าใช้จ่าย หักค่าลดหย่อน และนำยอดที่เหลือไปเปรียบเทียบในตารางอัตราภาษีเงินได้ตามตารางเลยครับ

คำนวณรายได้สุทธิของตนเองก่อนยื่นลดหย่อนภาษี

(เงินได้ – ค่าใช้จ่าย) – ค่าลดหย่อนภาษี = เงินได้สุทธิ

นำจำนวนเงินได้สุทธิมาเปรียบเทียบอัตราภาษีเงินได้

เงินได้สุทธิ x อัตราภาษี = ภาษีที่ต้องจ่าย

เมื่อเรารู้ว่ายอดรวมที่ต้องเสียภาษีเป็นเท่าไหร่ ลองวางแผนกันต่อไปว่าเราสามารถซื้ออะไรเพิ่มในการลดหย่อนได้บ้าง จากตารางจะเห็นได้ว่าใครที่คำนวณแล้วมีเงินได้สุทธิเกิน 310,000 บาทต่อปี จะต้องเริ่มมองหาตัวช่วยในการลดหย่อน เพื่อประหยัดภาษี ลองมาเช็คกันดูนะครับว่า ลดหย่อนภาษี ปีนี้มีอะไรบ้าง? จะได้ทำการเตรียมตัว รวบรวมเอกสารยื่นกรมสรรพากรกันได้ครบถ้วน

อัปเดตค่าลดหย่อนภาษีปี 2564 มีอะไรบ้าง?

สำหรับการวางแผนภาษีที่ดี เราควรรู้ว่าสิทธิการลดหย่อนภาษีปี 2564 มีอะไรบ้าง และเราสามารถใช้สิทธิใดได้เพื่อให้ตรงกับความต้องการ ประหยัดภาษี และเพิ่มโอกาสได้รับเงินภาษีคืน เรามาอัปเดตข้อมูลทั้ง 6 กลุ่มไปพร้อมๆ กันครับ

ค่าลดหย่อนภาษีส่วนตัวและครอบครัว

- ค่าลดหย่อนภาษีส่วนตัว ลดหย่อนได้ 60,000 บาททันที โดยไม่มีเงื่อนไขใด ๆ

- ค่าลดหย่อนภาษีคู่สมรส ลดหย่อนได้ 60,000 บาท สำหรับคู่สมรสที่จดทะเบียนถูกต้องตามกฎหมาย และคู่สมรสต้องไม่มีรายได้

- ค่าลดหย่อนภาษีบุตร หย่อนได้คนละ 30,000 บาท โดยต้องเป็นบุตรตามกฎหมายและบุตรอายุไม่เกิน 20 ปี หรือไม่เกิน 25 ปีและกำลังเรียนอยู่ ในกรณีลูกคนที่ 2 ขึ้นไป และเกิดตั้งแต่ปี 2561 เป็นต้นไป สามารถลดหย่อนได้คนละ 60,000 บาท

- ค่าลดหย่อนฝากครรภ์และคลอดบุตร ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 60,000 บาท เอกสารหลักฐานที่ใช้สำหรับการลดหย่อนภาษีคือ ใบเสร็จรับเงินและใบรับรองแพทย์จากสถานพยาบาล

- ค่าลดหย่อนสำหรับเลี้ยงดูบิดามารดาของตนเองและคู่สมรส ลดหย่อนได้คนละ 30,000 บาท ไม่เกิน 4 คน โดยบิดามารดาต้องมีอายุ 60 ปีขึ้นไป และมีรายได้ทั้งปีไม่เกิน 30,000 บาท และไม่สามารถใช้สิทธิ์ซ้ำระหว่างพี่น้องไม่ได้

- ลดหย่อนค่าอุปการะเลี้ยงดูผู้พิการหรือบุคคลทุพพลภาพ ลดหย่อนได้คนละ 60,000 บาท โดยผู้ลดหย่อนภาษีต้องเป็นผู้ดูแลที่ระบุอยู่ในบัตรคนพิการเท่านั้น

ค่าลดหย่อนภาษีด้วยเงินบริจาค

- เงินบริจาคทั่วไป ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 10% ของรายได้หลังหักค่าลดหย่อนภาษี

- เงินบริจาคเพื่อการศึกษา กีฬา พัฒนาสังคม และโรงพยาบาลรัฐ ลดหย่อนได้ 2 เท่าของเงินบริจาคจริง ไม่เกิน 10% ของรายได้หลังหักค่าลดหย่อนภาษี

- เงินบริจาคพรรคการเมือง ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 10,000 บาท

ค่าลดหย่อนกลุ่มอสังหาริมทรัพย์

- ดอกเบี้ยกู้ยืมเพื่อซื้อที่อยู่อาศัย ลดหย่อนได้ไม่เกิน 100,000 บาท

- ซื้อบ้านหลังแรกในปี พ.ศ. 2562 ลดหย่อนภาษีได้สูงสุดไม่เกิน 200,000 บาท แต่ราคาบ้านจะต้องไม่เกิน 5,000,000 บาท

ค่าลดหย่อนภาษีด้วยมาตรการรัฐ

- สินค้าในกลุ่มชอปช่วยชาติ ลดหย่อนภาษีได้ไม่เกิน 15,000 บาท

- สินค้าโอทอป ลดหย่อนภาษีได้ไม่เกิน 15,000 บาท

- สินค้าในหมวดหมู่การศึกษาและการกีฬา ลดหย่อนภาษีได้ไม่เกิน 15,000 บาท

- สินค้าหมวดหมู่หนังสือ ลดหย่อนภาษีได้ไม่เกิน 15,000 บาท

ค่าลดหย่อนภาษีด้วยกองทุน

- กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ลดหย่อนได้ไม่เกิน 30% ของรายได้ทั้งปี และไม่เกิน 500,000 บาท เมื่อรวมกับกองทุนเพื่อการเกษียณอื่นๆ

- กองทุนรวมเพื่อการออม (SSF) ลดหย่อนได้ไม่เกิน 30% ของรายได้ทั้งปี จ่ายตรงจริงไม่เกิน 200,000 บาท โดยให้สิทธิประโยชน์สำหรับลดหย่อนภาษี 5 ปี

- กองทุนบำเหน็จบำนาญราชการ (กบข.)/กองทุนสำรองเลี้ยงชีพ (PVD)/กองทุนสงเคราะห์ครูโรงเรียนเอกชน ลดหย่อนได้ไม่เกิน 15% ของรายได้ทั้งปี ไม่เกิน 500,000 บาท เมื่อรวมกับกองทุนเพื่อการเกษียณอื่น ๆ

- กองทุนการออมแห่งชาติ (กอช.) ลดหย่อนได้ไม่เกิน 13,200 ต่อปี ไม่เกิน 500,000 บาท เมื่อรวมกับกองทุนเพื่อการเกษียณอื่น ๆ

- กองทุนรวมเพื่อการออมพิเศษ (SSFX) ลดหย่อนได้สูงสุด 200,000 บาท โดยไม่ต้องรวมกับกองทุนเพื่อการเกษียณอื่น ๆ

ค่าลดหย่อนภาษีด้วยเบี้ยประกัน

- กองทุนประกันสังคม ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 5,100 บาท (จากเดิมไม่เกิน 9,000 บาท) มาตรา 33 และ 39 ลดหย่อนได้ไม่เกิน 3,003 บาท เนื่องจากปี พ.ศ.2564 มีการปรับลดอัตราเงินสะสมประกันสังคม และมาตรา 40 ลดหย่อนได้ไม่เกิน 700-3,000 บาท ตามที่จ่ายจริงเบี้ยประกันสุขภาพตัวเอง

- เบี้ยประกันสุขภาพ รวมถึงเบี้ยประกันอุบัติเหตุที่คุ้มครองสุขภาพ ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 25,000 บาท และรวมกับเบี้ยประกันชีวิตทั่วไปไม่เกิน 100,000 บาท

- เบี้ยประกันสุขภาพของบิดามารดา ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 15,000 บาท และสามารถรวมประกันสุขภาพพ่อแม่ของคู่สมรสมาลดหย่อนภาษีได้ ในกรณีที่คู่สมรสไม่มีรายได้

- เบี้ยประกันชีวิตแบบบำนาญ ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 15% ของรายได้ทั้งปี และไม่เกิน 200,000 บาท โดยเงื่อนไขของค่าลดหย่อนประกันชีวิตคือ ต้องมีระยะเวลาคุ้มครอง 10 ปีขึ้นไป ต้องทำประกันกับบริษัทประกันชีวิตในประเทศไทย และมีการจ่ายผลประโยชน์เป็นรายงวดอย่างสม่ำเสมอ

- เบี้ยประกันชีวิตและประกันสะสมทรัพย์ ลดหย่อนได้ตามที่จ่ายจริง ไม่เกิน 100,000 บาท ในกรณีที่คู่สมรสไม่มีรายได้ สามารถลดหย่อนค่าเบี้ยประกันของคู่สมรสได้สูงสุด 10,000 บาท โดยเงื่อนไขของค่าลดหย่อนประกันชีวิตคือ ต้องมีระยะเวลาคุ้มครอง 10 ปีขึ้นไป ต้องทำประกันกับบริษัทประกันชีวิตในประเทศไทย และถ้าหากมีการเวนคืนกรมธรรม์ก่อนครบ 10 ปี จะถือว่าเป็นการผิดเงื่อนไข ไม่สามารถนำมา ลดหย่อนภาษี ได้

อยากซื้อประกันสะสมทรัพย์ เลือกเจ้าไหนดี

สำหรับใครที่อยากเลือกซื้อประกันสะสมทรัพย์รับโชค 3 ต่อ ทั้งลดหย่อนภาษีสูงสุด 100,000 บาท คุ้มครองชีวิต และมีเงินก้อนเมื่อจบสัญญา FINSTREET ได้รวบรวมประกันสะสมทรัพย์ 10 ปี ของเจ้าเด็ดๆมาให้แล้วครับ !

จุดเด่นของออมคุ้มคุ้ม Max 10/5

- รับสิทธิลดหย่อนภาษีสูงสุด 100,000 บาทต่อปี ทุกปีที่ชำระเบี้ย

- ให้ผลตอบแทนอันดับ 1 จากการจัดอันดับเวปไซต์ iTAX 2564

- ให้ผลประโยชน์คุ้มกว่า รวมตลอดสัญญาสูงถึง 555% ของทุนประกัน

- คุ้มครองชีวิตเพิ่มขึ้นตลอด 5 ปี สูงสุดถึง 555%

- ผลตอบแทนเฉลี่ย หรือ IRR สูงถึง 3.10%

- ลดเบี้ยทันที 13% ทุกปีโดยไม่ลดทุนประกัน โปรโมชันนี้ ถึง 31 ตุลาคมนี้ เท่านั้น!!

- ออมสั้นสั้น 5 ปี คุ้มครองยาว 10 ปี

- มีเงินคืน 5%* ตั้งแต่สิ้นปีกรมธรรม์ที่ 7 – 9

- ผลประโยชน์สูงด้วยเงินออมแบบการันตี

- ไม่ต้องตรวจสุขภาพ ซื้อง่าย ออนไลน์ 100%

สรุป

ยุคเศรษฐกิจที่คาดการณ์ยาก การลดค่าใช้จ่าย มีเงินเก็บเป็นสิ่งที่จำเป็นและสำคัญ ช่วงเทศกาลภาษี การวางแผนภาษีที่ดี นอกจากเป็นเรื่องที่ต้องทำตามกฎหมายแล้วนั้น ยังช่วยเซฟเงินในกระเป๋าอีกด้วย เพราะฉะนั้น Finstreet ขอแนะนำตัวช่วยลดหย่อนภาษีอย่างประกันสะสมทรัพย์ ออมคุ้มคุ้ม Max10/5 ก็เป็นอีกทางเลือกที่ตอบโจทย์ ทั้งประหยัดภาษี คุ้มครองชีวิต แถมมีเงินออม สมัครง่าย ไม่ต้องตรวจสุขภาพ ซื้อง่ายทางออนไลน์ 100% คลิกเข้าดูรายละเอียดเพิ่มเติมได้ที่ https://bit.ly/webfinstreetakkmax